贈与は2,500万円まで無税なの…?『相続時精算課税』

これは、高齢化の進展を踏まえ、親の保有する資産を子に円滑に移転させるという観点から創設されたものです。

制度の内容

平成15年1月1日以降の親からの生前贈与について、暦年課税制度(年間110万円までは非課税)に替えて、選択可能となった新制度で、この新制度適用後から親が死亡するまでの間に行われた贈与の合計額が2,500万円までは非課税となり、これを超える部分については、一律20%の税率により課税されるというものです。

確かに2,500万円の枠内であれば贈与税は無税となりますが…。本来の趣旨は、相続時に精算し課税、すなわち、親の死亡時に、親の遺産として生前贈与分を再度、相続税の計算に含め、相続税の基礎控除額を超える部分については、課税するというものなのです。しかし、親の遺産の大小にもよりますが、この制度は有効的に活用できるものと考えます。

この制度の要件等は次のとおりです。

1.対象者(平成27年1月1日以後の贈与から祖父母、孫を追加)

贈与者・・・・・・65歳以上の父母、祖父母(贈与の年1月1日時点)

受贈者・・・・・・20歳以上の子、孫(贈与の年1月1日時点)

2.手続

受贈者(子、孫)は、最初の贈与を受けた年の翌年2月1日から3月15日までの間に所轄税務署長に対し、その旨の届出を贈与税の申告書に添付する必要があります。

この制度は、受贈者である兄弟姉妹が各々、贈与者である父、母、祖父母ごとに選択が可能です。また、この制度を一度選択した者は、相続時(親の死亡の時)まで撤回することはできません。

3.対象財産等

贈与財産の種類、金額、贈与回数に、制限はありません。

4.特別控除額

2,500万円 (最初に贈与を受けた時から相続時までの期間内)

5.具体的な計算方法

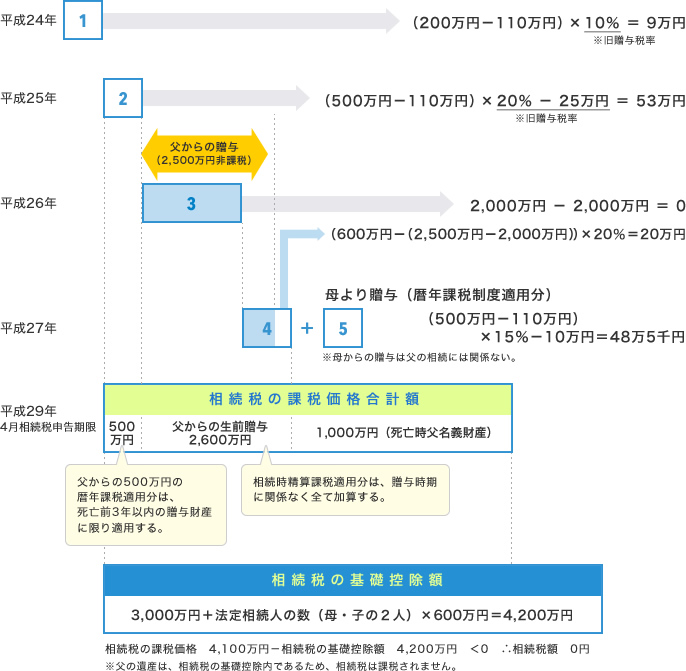

(例)

◇家族構成・・・・・・父、母、子の3人家族

◇子は、父からの贈与に対し平成26年よりこの制度の適用を受けるための要件を具備

◇父死亡時の父名義の財産が1,000万円の場合

- 平成24年2月 子は父から現金200万円を贈与により取得

- 平成25年7月 子は父から社債500万円を贈与により取得

- 平成26年3月 子は父から土地2,000万円を贈与により取得(相続時精算課税適用)

- 平成27年4月 子は父から株式600万円を贈与により取得(相続時精算課税適用)

- 平成27年5月 子は母から現金500万円を贈与により取得

- 平成28年6月 父死亡

暦年課税制度適用の平成25年分(父死亡前3年以内贈与財産)において納税した贈与税額53万円は、算出された相続税額が無いため控除できませんし、還付もありません。

しかし、相続時精算課税制度(適用期間2,500万円非課税)適用の平成26年分において納付した贈与税額20万円については、相続時に精算するため、算出された相続税額が無くとも還付を受けることができます。

又、相続税の計算の際、生前に贈与された財産は、その贈与時の時価にて父の死亡時の財産に加算しますので、上記の生前贈与財産が、値上がりが見込まれる財産又は収益性の高い財産であった場合、贈与をしていなければ、値上がりした死亡時の時価又は収益が現預金として父の遺産に含まれた状態で相続税の計算がなされるため、相続税の基礎控除を超える可能性が十分考えられます。

従って、『相続時精算課税』制度の選択は、親の財産状況、贈与財産の価値及び収益性、贈与の必要性等の条件を踏まえ、有効に活用していただきたいと思います。

| 区分 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,000万円超 |

|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 50% |

| 控除額 | – | 10万円 | 25万円 | 65万円 | 125万円 | 225万円 |

| 区分 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,000万円超 | 50% | 225万円 |

(一般税率)

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

| 区分 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 3,000万円超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

| 区分 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

(特例税率)

この速算表は、直系尊属(祖父母や父母など)から、一定の年齢の者(子・孫など)※への贈与税の計算に使用します。

※「一定の年齢の者(子・孫など)」とは、贈与を受けた年の1月1日現在で20歳以上の直系卑属のことをいいます。 例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

| 区分 | 200万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 4,500万円以下 | 4,500万円超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

| 区分 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |